¿Tú cómo evalúas el riesgo de tus inversiones?

Personalmente, sigo investigando diferentes medidas para estimar el riesgo a la hora de invertir en bolsa. Si, si, ya sé que cuando hablamos de invertir no hay ninguna certeza. Por ello, al intentar medir el riesgo solo podemos trabajar con probabilidades. En esta entrada vamos a hacer una introducción al Value al Risk (VaR) como medida de riesgo.

La idea es primero definir qué es el VaR dando algunos ejemplos, para luego poder comprender mejor las ventajas y los inconvenientes de esta medida del riesgo.

¿Qué es el «Value al Risk»?

Value at Risk (VaR), traducido como Valor en Riesgo, es un método para calcular el riesgo de una cartera de inversión. Podemos utilizar el VaR para cuantificar el riesgo tanto cuando invertimos en un fondo de inversión como cuando operamos con un sistema de trading.

Desde el punto de vista estadístico, el riesgo se mide con la desviación estándar de los resultados esperados. Ahora bien, el problema es que esta definición no es muy descriptiva y te puede resultar difícil tener una idea metal de la posible pérdida.

A diferencia, el VaR mide el posible riesgo en dinero. Al expresar el riesgo en dinero (dólares, euros, etc) es más fácil de comprender, ya que el VaR responde a la pregunta: ¿Cuánto dinero puedo perder bajo ciertas probabilidades?

Por ejemplo, el resultado del VaR se interpreta como, «partiendo de una inversión inicial de 10.000$, en un plazo de 1 mes tienes un 5% de probabilidad de perder 100$«.

El VaR pretende cuantificar y resumir el riesgo de una cartera, por muy compleja que sea, en una sola cifra monetaria.

Parámetros del Value at risk

El cálculo del VaR necesita de ciertos parámetros:

- Determinar el período de tiempo para el que se estiman las pérdidas potenciales (horizonte temporal). El cálculo del value at risk suele ser a corto plazo, lo más habitual es calcularlo diariamente.

- Determinar el nivel de confianza de la distribución de pérdidas y ganancias. Los parámetros más comunes para el VaR son de 1% y 5% de probabilidad.

- Establecer la moneda base en la que se realizarán los cálculos y la inversión inicial.

- Ventana temporal de datos de mercado para estimar las variaciones diarias en el valor de mercado (En qué datos basarse para establecer el rendimiento esperado y la volatilidad. Estos datos pueden provenir tanto de un análisis de Montecarlo como del análisis de las operaciones históricas).

Ejemplo simple (muy pero que muy simple)

Punto de partida: Inviertes 10.000€ en acciones de la empresa «Florentino grandes obras y puentes, SA». Esta inversión tiene una rentabilidad mensual esperada del 5% con una desviación estándar de 0.10; no se reparten dividendos ni se produce negociación en la cartera durante este período. Para calcular el VaR partimos del supuesto que los retornos tienen una distribución normal (forma campana de Gauss).

El objetivo es estimar, con una probabilidad determinada, cuándo puedes perder en esta inversión. Por ejemplo: Con una probabilidad de 5% y del 1% ¿Cuál es el valor en riesgo (VaR) mensual para esta inversión?

Esto equivale a calcular el percentil 0.05 y el percentil 0.01 , o q0.05 y q0.01, de la distribución de los retornos. Es decir, calcular aquel punto del dominio de la función de densidad que deja un 5% y un 1% del área en su rango inferior.

VaR∝= Inversión inicial * Percentil∝

5% Value at Risk (VaR) →VaR= q(0.05)* Inversión inicial

Lo podemos calcular fácilmente en Excel:

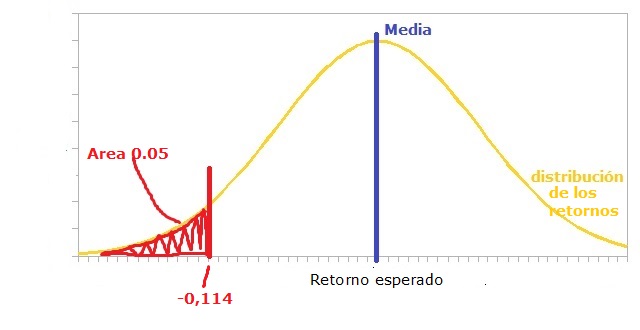

Como puedes ver en el gráfico a continuación, la curva representa la distribución de los retornos y el VaR 0.05 equivale a calcular el área del percentil 0.05.

En el caso del VaR 0.05, podremos perder 1144,85$ o más, y en el caso del VaR 0.01 podremos esperar pérdidas de 1826,35$ o mayores. Si quieres descargar la hoja de cálculo, lo puedes hacer aquí: (Ejemplo VAR en Excel)

Aplicaciones del VaR

El VaR tiene varios usos relacionados con la gestión del riesgo: Puede utilizarse como medida de control financiero (para no sobrepasar determinados niveles de riesgo); para indicar el riesgo de determinados productos financieros; y como cálculo del capital regulatorio de entidades financieras (según los requerimientos de Basel II).

¿Y a mí, como inversor particular, para qué me sirve comprender el «valor en riesgo»?

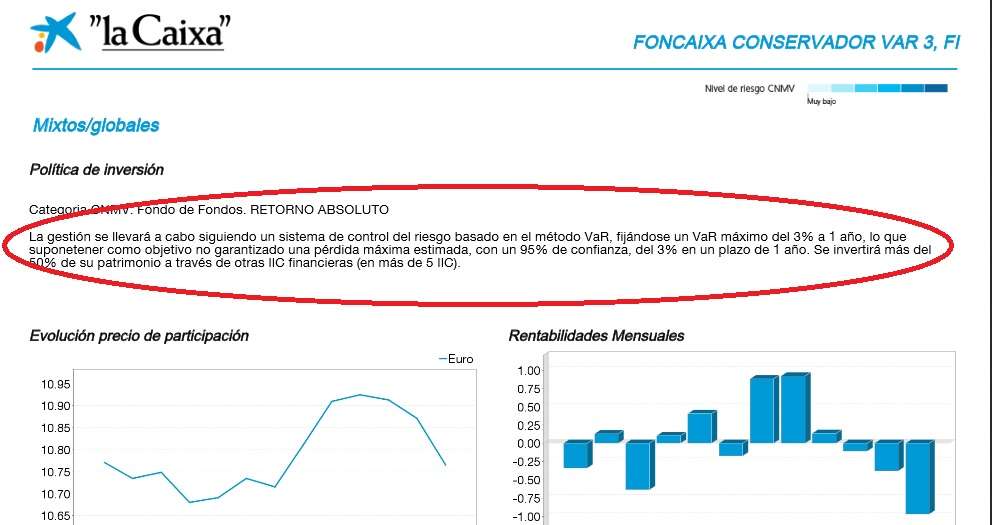

Pues, por un lado los fondos de inversión utilizan el VaR para indicar el riesgo al que se exponen. Aquí hay algunos ejemplos en fondos de Inversión de «LaCaixa» y otro Bankia.

Estos tipos de fondos de inversión VaR son mucho menos populares ahora que hace unos años. Pero si te encuentras con algún folleto informativo de un fondo de inversión donde se especifique su VaR, ahora podrás comprenderlo mejor.

Otra opción es utilizar el VaR para calcular la posible volatilidad diaria de tu cartera y así poder implementar una estrategia de money management que limite la volatilidad diaria a un porcentaje determinado.

Hasta aquí parece todo bien, ¿verdad? Pero no es oro todo lo que reluce. Tanto la utilidad como la fiabilidad del Value at Risk se han puesto en duda, sobretodo a partir de la crisis subprime.

Grandes inconvenientes

Los eventos extremos y el VaR

El punto débil del VaR está en considerar que la forma que toma la distribución de los datos se ajusta a la distribución normal. De allí que la gran crítica al VaR argumenta, de una forma muy razonable, que el VaR está enfocado en los riesgos manejables, pero ignora los eventos extremos.

Copiando la frase de David Einhorn, el valor en riesgo (VaR) es como :

«un airbag que funciona siempre, excepto cuando tienes un accidente de coche«

Subestimar la verdadera exposición al riesgo

Cuando alguien, incluso la web de morningstar, define el VaR como «¿cuál es lo máximo que puedo perder» o «la pérdida máxima« está dando una información inexacta. Indicar que es «lo máximo que se puede perder» es incorrecto porque se está dejando de lado una parte del riesgo y generando una falsa impresión de confianza.

Cuando se supone una distribución normal de los retornos para calcular el VaR se puede subestimar el riesgo. Mientras más «gordas» sean las colas de la distribución de los retornos (fat tails), mayor será el error en el cálculo del Value at Risk.

Además, cuando la pérdida sobrepasa el valor del VaR, solo queda la incertidumbre. No sabes hasta dónde puede llegar, hasta cuánto se puede perder.

Predecir la volatilidad a futuro es complicada. Cuando hay una estabilidad prolongada en el mercado baja la volatilidad, entonces se llega a subestimar la verdadera exposición al riesgo. Debido a que se utiliza la baja volatilidad presente para predecir la futura.

No tomar en cuenta la correlación entre riesgos

La correlación y dependencia entre los activos financieros al estimar el VaR es también un tema de discusión.

Otra gran debilidad del VaR, que se constató con la crisis de las subprime, se debe a la retroalimentación de los factores de riesgo. Cuando muchos agentes del mercado (instituciones financieras por ejemplo) basan sus deciciones en el VaR, un incremento en la volatilidad y en las correlaciones incrementa el VaR de todas estas instituciones, haciéndolas reaccionar simultáneamente y en la misma dirección.

Lo que ocurre es que el VAR generó una falsa confianza, dando lugar a un incremento en la toma de riesgo.

Lo que ocurre es que el VAR generó una falsa confianza, dando lugar a un incremento en la toma de riesgo.

Como siempre, estamos trabajando con probabilidades, no tenemos ninguna certeza solo estimaciones.

Hasta aquí, una visión general o introducción al Value at Risk. Si quieres profundicar en el tema en el siguiente link hay un documento pdf de la Universidad de Chile sobre la teoría y aplicaciones del VaR. Además, como mencionaba en la entrada anterior del blog «Nassim Taleb: Reglas básicas para gestión de riesgos«, puedes leer el artículo de Taleb «Against VaR: replies to Philippe Jorion«, donde expone con mucha claridad varios de sus argumentos contra esta medida.

Y tú, ¿qué opinas sobre el Value al Risk? ¿Has utilizado el VaR alguna vez?

Recuerda que si te gustan los artículos, te puedes suscribir al blog y los recibirás directamente como newsletter en tu correo. Además lo puedes seguir / compartir por Facebook, Twitter, Feedly, etc.

Saludos y buen trading!

Yo miró bastante el tema del VaR para el tema de fondos de inversión. Como bien dices este parámetro tiene una doble interpretación y genera una sensación de confianza ireal, por lo que yo recomendaría para carteras de fondos usar la diversificación sectorial y/o geográfica como un elemento más de gestión del riesgo.

Un saludo

Si, estoy totalmente de acuerdo contigo sobre la falsa sensación de confianza que genera el VaR. Creo que en si es una buena medida, pero no se puede analizar o tomar una decisión basándose únicamente en el VaR.

Un saludo,

Hay un error conceptual que tienes cuando hablas de nivel de confianza en la determinación del VaR, ya que para los valores que indicas, realmente estarías hablando de niveles de significancia… Para un nivel de significancia del 1% se estaría hablando de un nivel de confianza del 99%.

Saludos,