Hoy voy a retomar un clásico de las estrategias de inversión: las operaciones basadas en el cruce de medias móviles.

Como modelo de este tipo de sistemas de cruce de medias me parece buena idea examinar el cruce dorado (Golden Cross) y el cruce de la muerte (Death Cross).

¿Por qué? Dos razones.

Una, sus nombres tan extravagantes (si te preparas para el cruce de la muerte hasta miedito da).

Razón número dos (y ahora con un poco más de seriedad) son un buen ejemplo de sistemas tendenciales a largo plazo con medias móviles simples.

Estrategias de cruce de medias móviles

En este caso analizaremos los cruces dobles. Puedes encontrarte con cruces de más de dos medias, como por ejemplo el triple cruce de la muerte, pero este de momento lo dejamos de lado.

Los cruces dobles implican que dos medias móviles, una media móvil relativamente corta y otra más larga cambian de posición y se cruzan detonando la señal de entrada o salida al mercado.

Lógica:

Este tipo de estrategia se basa en seguir las tendencias del mercado. Las medias móviles nos ayudan a determinar cuál es la tendencia dominante, alcista o bajista, y tomar posiciones a favor de la tendencia. El hecho que las medias se cambien su posición nos indica un cambio en la tendencia.

Tiempo:

La longitud de la media móvil define el marco de tiempo para la estrategia. Si buscas conocer la tendencia a largo plazo utilizarás por ejemplo una media de 200 sesiones cruzada con una de 50 o 100. Si buscas tendencias cortas podrás utilizar una de 10 con una 20 sesiones.

Si quieres examinarlo, las dos siguientes imágenes muestran el cruce de medias móviles de distinta longitud.

Podemos comparar y ver que tanto la cantidad de operaciones que se daría en cada configuración como el beneficio por operación son muy distintos.

Las medias más largas te permiten cabalgar la tendencia durante más tiempo. Sufres una mayor MAE durante la operación, por lo tanto sufrimiento casi asegurado, y devuelves mucho de lo ganado antes del cierre de la operación.

Las medias más cortas te permiten entrar antes, y por lo tanto aprovechar la fase inicial de la tendencia, y hacer salidas más ajustadas. La contra es que muchas veces dan entradas/salidas falsas que merman el capital.

Hasta aquí no hay ninguna novedad, pero ya veremos al final del artículo las conclusiones más relevantes.

Golden Cross: Cruce alcista de medias móviles

Esta estrategia nos dice cuando tenemos que estar comprados dentro del mercado.

El cruce dorado nos indica tomar una posición larga (comprar) cuando la media móvil simple de 50 sesiones cruza al alza a la media móvil simple de 200 sesiones.

El cierre de la posición se produce cuando la media móvil de 50 cruza a la baja la media de 200.

Cruce de la muerte: Cruce bajista de dos medias móviles

Esta es una estrategia para cortos y nos indica cuando tenemos que estar vendidos.

Las operaciones son las inversas que en el cruce anterior. Un cruce bajista ocurre cuando la media móvil más corta cruza hacia abajo a la media móvil más larga. Entonces, short cuando la media de 50 cruce a la baja la media de 200 y cerrar la posición cuando la media de 50 cruce al alza a la media de 200.

Cruce de la muerte vs cruce dorado

Como ya habrás podido notar la lógica de las entradas en largo y cortos es inversa.

Lo interesante es que si utilizamos ambas estrategias estamos asumiendo que el mercado se mueve de forma simétrica tanto en lado largo como en el corto.

¿Qué tal si comparamos los resultados?

Backtest sistemas cruces de medias móviles

Para testear estos sistemas he utilizado 14 ETFs distintos buscando representar tanto a índices bursátiles como materias primas y bonos.

| Sector | Ticker | Nombre |

| Stock index | SPY | SPDR S&P 500 ETF |

| Stock index | QQQ | PowerShares QQQ ETF |

| Stock index | IWM | iShares Russell 2000 ETF |

| Stock index | EEM | iShares MSCI Emerging Markets |

| Materias Primas | GLD | SPDR Gold Trust |

| Materias Primas | SLV | iShares Silver Trust (SLV) |

| Materias Primas | JJC | iPath Bloomberg Copper SubTR ETN |

| Materias Primas | USO | United States Oil |

| Materias Primas | USL | United States 12 Month Oil |

| Materias Primas | UHN | United States Diesel-Heating Oil |

| Materias Primas | UNG | United States Natural Gas |

| Stock index | EFA | iShares MSCI EAFE |

| Materias Primas | JJS | iPath Bloomberg Softs SubTR ETN |

| Bonos | TLT | iShares 20+ Year Treasury Bond ETF |

El periodo del backtest es de mayo 2006 a mayo 2016. Algunos ETFs comienzan a cotizar un poco más tarde, pero no creo que el impacto sea representativo. Los datos son de Yahoo finanzas.

La entrada y salida se produce a la apertura del día siguiente después de la señal. El capital inicial es de 10.000 USD, no hay money management ni apalancamiento y testeo de forma separada cada ETF.

Resultados backtest:

¿Qué conclusiones podemos extraer de los resultados?

Advertencia: Lo primero es advertir que a pesar de trabajar con 10 años de histórico, el número de operaciones de la muestra es muy bajo. Se entiende porque es un sistema a largo plazo, que toma mucho tiempo tanto para activar la señal como en la duración de la operación. Pero evidentemente sacar conclusiones con un número bajo de operaciones conlleva un margen de error mayor.

1) Es una estrategia para inversores pacientes:

Puede pasar mucho tiempo antes de que el sistema de cruce de medias móviles dé una señal de entrada.

Además, una vez dentro del mercado las operaciones se mantiene abiertas por aproximadamente 9 meses.

El número de operaciones en promedio es 6,68 para un periodo de 10 años.

2) El lado corto y el lado largo no son simétricos.

Si comparamos la rentabilidad entre los sistemas cruce de la muerte vs cruce dorado, podemos ver que los resultados en beneficio neto y rentabilidad porcentual son muy distintos.

La operativa long (compras) rinde mucho más que las ventas a corto.

La operativa long (compras) rinde mucho más que las ventas a corto.

3) Los índices mejor solo operarlos del lado largo

Miremos más de cerca los índices bursátiles.

-

- Llama la atención como shortear los índices bursátiles a largo plazo no parece ser una buena idea. Todos los índices bursátiles pierden dinero cuando los operamos con ventas a corto.

Otra mini conclusión es que puede haber sistemas para shortear índices bursátiles, pero no son los de largo plazo.

- Llama la atención como shortear los índices bursátiles a largo plazo no parece ser una buena idea. Todos los índices bursátiles pierden dinero cuando los operamos con ventas a corto.

- La mayoría de la rentabilidad obtenida operando el cruce dorado proviene de la operativa con los ETFs que replican índices bursátiles. La pregunta es: ¿estos resultados son fruto de un pasado irrepetible? La bolsa, sobretodo la americana tenido un comportamiento extremandamente alcista estos últimos años (gracias al Q.E y similares).

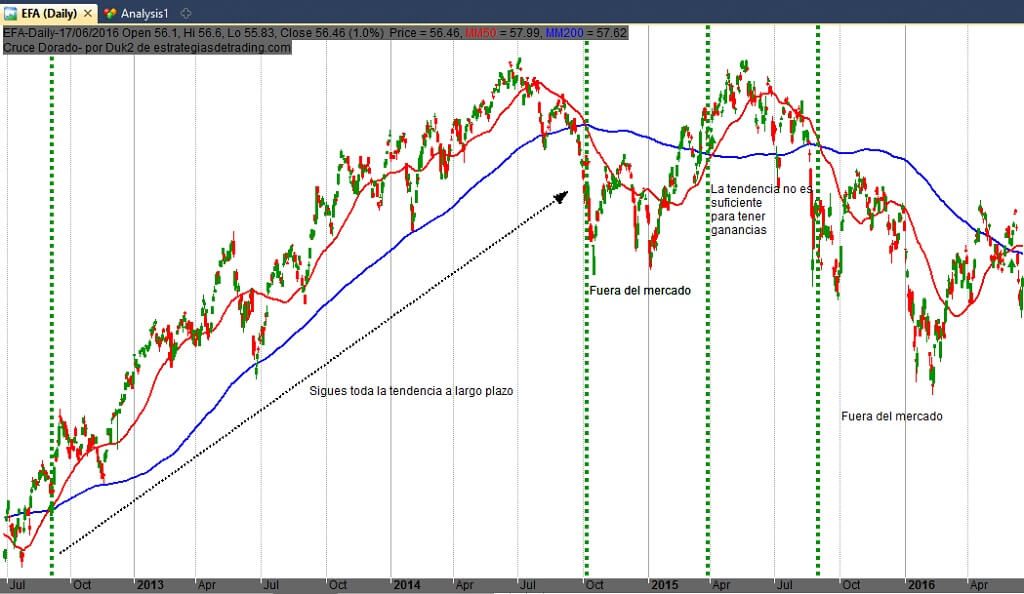

4) Necesitas tendencias claras y duraderas

Al estar trabajando con indicadores retardados (como las medias móviles) y configurados a largo plazo, las operaciones solo podrán ser rentables cuando las tendencias sean suficientemente largas.

Cuando la tendencia no es fuerte y prolongada se producen muchas señales falsas.

5) No afinar el punto de entrada y salida

Si utilizas el cruce de medias móviles para marcar las entradas no esperes entrar en el punto más bajo y vender en el punto más alto.

Las medias móviles (y más si son simples de largo plazo) son indicadores retardados.

La operación se cierra lejos de los máximos resultando en una MFE elevada. Podemos también implementar un stop de seguimiento (trailing stop) para ajustar el punto de cierre de la operación.

6) El largo plazo filtra el ruido que podemos sufrir en tiempos más cortos

Como se puede ver en la tabla de resultados del backtest, los resultados globales son positivos pero bajos. (Con excepción del SPY y QQQ donde el cruce de medias móviles funciona bastante bien para el lado largo).

Por esto, queda pendiente un posterior análisis ampliando las fechas y afinando las salidas.

¿Y tu? ¿Has probado estos sistemas a largo plazo basados en el cruce de medias móviles? ¿Que opinión te merecen?

Impresionante trabajo Duk2, enhorabuena.

Yo aparte del trading, donde suelo operar swing trading de varios dias o incluso semanas, el montante mas grande de mi no muy boyante patrimonio lo tengo invertido a través de fondos de inversión que voy moviendo según factores macro y técnicos. Entre estos últimos sin duda el cruce de medias es uno de los mas relevantes, y puedo revelar que la mano fuerte, a pesar de lo que se pueda pensar, muchas veces no utiliza sistemas megacomplicados para elegir como se posiciona en el mercado.

Un saludo y gracias de nuevo por la currada que te pegas.

Gracias @Tradingpulsar,

Si yo también tengo una distribución de activos en distintas temporalidades ( es decir que los fondos de inversión se llevan parte del ahorro llamado a largo plazo) pero la verdad es que no había pensado moverlos con cruces de medias.

Lo que me llama la atención de este cruce de medias a largo plazo es que con lo que mejor funciona es con los etfs que replican el mercado USA. Porque lo he intendado replicar con etfs de otros índices ( no los puse en el artículo porque no tengo tanto histórico de datos) pero no parece dar tan bien resultados.

Un saludo,

A mi no me gusta trabaja con estos cruces (por muy famosos que sean), ya que como bien dices, se dejan gran parte de las ganancias cuando se da la condición de salida.

saludos

Hola Jmrcalin,

si, como la señal de salida es muy lenta devuelves parte de los ganado al cierre de la operación. Se podría ajustar con un stop de seguimiento, pero eso conlleva ajustar tambien la entrada ( el stop te saca de la operación pero las medias no se cruzan, por lo que puede ocurrir quedarse fuera cuando la tendencia continúa). No estoy defendiendo esta estrategia, es más a mí me costaría mucho operarla tal cual está, sólo quería analizar digamos «un clasico de toda la vida» para ver lo que daba con ETFs.

Un saludo,

Un saludo,

Muy buen trabajo. Gracias por compartirlo. Un saludo

Gracias a ti por comentar Miguel

Interesante, excelente trabajo!

una consulta. se ha analizado tener como estrategia de entrada la misma expuesta, pero como estrategia de salida un cruce de medias mas rapidas? de tal manera de salir no tan tarde.

el punto seria probar cuan rapida debera ser la media rapida para que no nos saque ante una oscilacion pequeña. que opina?

Enhorabuena ya era hora de encontrar un artículo donde se hable con tanta claridad, saludos.

A mi me ha funcionado el uso de dos medias moviles exponenciales 8 y 21 diarias y el grafico en H4….cuando se produce el cruce espero el retroceso al interior de las EMAs….cuando tengo la confirmación con una acción del precio acorde al contexto entro.

usas esa estrategia con indices? voy a probarla..saludos

Eduardo, te agradecería ampliaras un poco más este comentario, para personas como yo, un poco menos habituados a manejar esta terminología.

¿Qué es el gráfico H4?. ¿Qué debo entender por «retroceso al interior delas EMAs? ¿Qué debo entender por precio de la acción acorde al contexto?.

Estoy intentando desarrollar en Python un algoritmo para una estrategia conservadora, e intuyo que tu comentario me puede ayudar a reflexionar. Gracias a todos

Yo las uso agregando bandas de bollinger para ajustar la salida