Cuando buscas desarrollar un sistema de inversión cuantitativa en acciones puedes encarar el tema desde varias perspectivas. Por ejemplo, puedes preferir aquellas acciones con mayor rentabilidad por dividendo, seleccionar las acciones por volatilidad o quizás prefieras seguir una estrategia que busque el momentum.

Tal y como comentábamos en nuestro anterior artículo sobre el factor investing, de lo que se trata es de explotar un factor de rentabilidad. Una vez identificado este factor, se filtran los activos para incluir en la cartera únicamente aquellos que tienen esta característica.

Pero como podrás imaginar el quid de la cuestión no es tanto qué factor explotar, sino cómo hacerlo bien y cómo llegar a combinar distintos factores.

Bueno, lo que describen en el paper titulado «The Conservative Formula: Quantitative Investing Made Easy, de Pim van Vliet Pim y David Blitz», es un método simple utilizando factores para desarrollar una estrategia de inversión cuantitativa en acciones.

El paper me ha parecido tan interesante que quiero retransmitir sus ideas principales, ya que pueden serte útiles para construir tu propia estrategia de inversión.

Comenzamos…

La Fórmula Conservadora para invertir en acciones a largo plazo

La idea de base es obtener una cartera con visión a largo plazo que sea fácil de construir. Por esto, la cartera de la Fórmula Conservadora tiene las siguientes características:

- Sólo invierte largo en acciones (no hay ventas a corto).

- Se busca que sean acciones líquidas (buscamos grandes capitalizaciones y evitamos los llamados «chicharros»).

- Se reajusta el portafolio una vez por trimestre (controlamos los gastos de comisiones).

La cartera se compone de 100 acciones cuya selección se basa en 3 criterios (léase 3 factores):

- Baja volatilidad de los retornos (rentabilidades poco volátiles).

- Alta remuneración al inversor (net payout yield = dividendos + recompra de acciones).

- Fuerte efecto momentum en las cotizaciones.

Estos 3 factores – volatilidad, dividendos y momentum- son de los más reconocidos y su rentabilidad ha sido demostrada, al menos a nivel académico, en varios papers. Es por esto que la forma en que estos 3 factores se combinan dentro de la Fórmula Conservadora me parece interesante para la inversión a largo plazo.

Selección de acciones

En su análisis, los autores comentan que primero han seleccionado las 1000 acciones de mayor capitalización del mercado US en cada momento.

Al final de cada trimestre, separan las 500 acciones que han mostrado una menor volatilidad. La volatilidad la han medido como la variación de los retornos de los últimos 36 meses.

Después se realiza un ranking de las acciones con según su momentum. El momentum lo calculan sobre los doce últimos meses quitando el último mes.

También se realiza un ranking filtrando las acciones con mayor payout yield. Para calcular el payout yield toman en cuenta la rentabilidad por dividendos y la cantidad de acciones en circulación (entienden que la empresa también puede retribuir al accionista mediante la recompra de acciones).

Finalmente realizan un promedio entre el ranking de momentum y el de payout yield seleccionando las mejores 100 acciones.

Todas las acciones tienen el mismo peso en la cartera.

Screeener: inversión cuantitativa en acciones

Qué elementos necesitamos si queremos filtrar por estas características

- Datos de cotizaciones a fin de día

- Importes pagados como dividendos

- Numero de acciones en circulación (Shares outstanding)

Resultados de la Fórmula de inversión cuantitativa en acciones

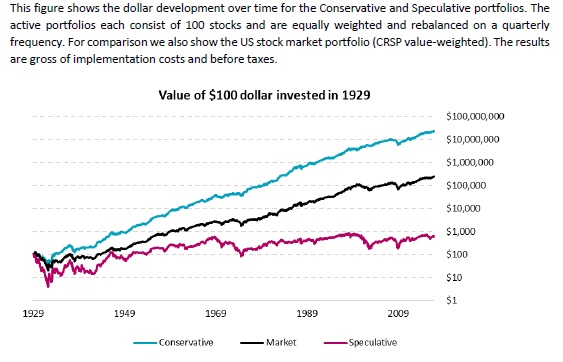

Realizando este proceso de selección y reajustando la cartera cada trimestre los autores muestran los siguientes resultados.

Los resultados de la inversión a largo plazo muestran una rentabilidad compuesta anualizada del 15.1% por año.

Prueba de robustez

Para probar la robustez de su estrategia, los autores han probado la formula conservadora con acciones mid-caps del mercado US y también con acciones europeas, japonesas y de mercados emergentes.

Igualmente, en el paper se analiza la sensibilidad de la cartera a los diferentes ciclos macro y se compara la evolución de la Fórmula Conservadora versus los distintos portafolios que explotan factores.

Pensamientos y criticas

1 – Aunque se difunde como una fórmula de inversión cuantitativa simple y fácil, no he podido replicar las afirmaciones del paper en un backtest. Principalmente tengo el problema de los datos. Simplemente no tengo una base de datos libre de survivor-bias desde 1929. (Ellos usan los datos de CRSP que por lo que he podido ver sólo está disponible para el uso académico).

2 – En el paper sólo vemos la evolución de esta fórmula de inversión a largo plazo. Esto me da cierto recelo por dos motivos:

- Porque en los plazos más cortos, por ejemplo de año en año, sabemos que la rentabilidad de cada factor individual no es estable (aunque desconozco si el hecho de combinarlos de esta forma incrementa su estabilidad).

- Por otro lado, el tema es que la foto a largo plazo a menudo puede eclipsar muchos de los riesgos que a corto plazo pueden materializarse cuando utilizamos un modelo demasiado simplista.

3 – A pesar de esto, la idea de combinar factores de esta forma me atrae mucho y pienso que es un buen punto de partida para construir nuestra propia cartera cuantitativa con acciones.

Para saber más:

- van Vliet, Pim and Blitz, David, The Conservative Formula: Quantitative Investing Made Easy (March 21, 2018): https://ssrn.com/abstract=3145152

De Pim van Vliet y Jan de Koning:

De Pim van Vliet y Jan de Koning:

High Returns From Low Risk – A Remarkable Stock Market Paradox

Traducido al español como: El pequeño libro de los altos rendimientos con bajo riesgo.

Aún no lo he leído, pero si lo hago prometo reseña.

Me gusta mucho tu post, gracias por compartirlo. En estos momentos se esta dictando el curso gratis interactivo de estrategias cuánticas, a través de Facebook, el cual es facilitado por el maestro del trading Fernando Martínez Gómez-Tejedor.