El ratio de Sharpe es uno de las medidas más utilizados para evaluar y comparar carteras de acciones o fondos de inversión .

El ratio de Sharpe indica la rentabilidad de la inversión ajustada a su riesgo. El hecho de ajustar el riesgo nos permite comparar por ejemplo fondos con riesgos diferentes y saber cuál es mejor.

Además de la compartiva de fondos de inversión, también nos puede resultar útil para evaluar el backtest de un sistema de trading o para comparar sistemas o carteras entre sí. Como ves, parece un ratio bastante útil, pero para poder interpretarlo correctamente es necesario comprender qué es lo que mide exactamente y cómo lo hace.

Su creador, William Forsyth Sharpe ( nobel de economía en 1990 ), presenta inicialmente este ratio en 1966 con el nombre de reward-to-variability ratio. Posteriormente, en 1994 se presenta una revisión del mismo.

De momento, no voy a entrar en detalles sobre su historia. Si te gusta ir a las fuentes originales, puedes encontrar el paper de la revisión hecha por Sharpe en la web de la universidad de Stanford: http://web.stanford.edu/~wfsharpe/art/sr/sr.htm

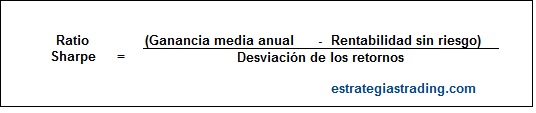

Cálculo del ratio de Sharpe

El ratio de Sharpe se calcula como la rentabilidad anualizada del fondo o cartera menos la rentabilidad libre de riesgo, dividido entre la desviación estándar ( desviación típica) del fondo para el mismo período.

¿A qué se considera un activo sin riesgo? A las obligaciones a corto plazo de deuda pública en una zona geográfica similar a la del activo que queremos evaluar. El tema es que en estos tiempos que corren sería cero ( darle las gracias a Draghi, Yellen y a las diferentes versiones de Q.E que se aplican actualmente). Tipos artificialmente bajos: si. ¿Es riesgo cero?… bueno, por lo menos da para un debate.

Por otro lado, en el caso de evaluar fondos de inversión por ejemplo, en vez de utilizar un activo sin riesgo se puede utilizar otro target para medir la rentabilidad. Por ejemplo, el benchmark puede ser la rentabilidad del índice SP500. En este caso lo que nos indica el ratio es la rentabilidad marginal del fondo respecto a este índice de referencia.

Interpretar el ratio de Sharpe

Cuanto mayor es el ratio de Shape, mejor es la rentabilidad en relación al riesgo que se ha tomado en la inversión. Indica que el fondo de inversión o el sistema ha sido rentable sin mostrar grandes altibajos.

Si el ratio de Shape es negativo indica que la rentabilidad de la inversión ha sido menor a la rentabilidad de un activo sin riesgo. Es decir que es más rentable invertir el dinero en bonos o depósitos sin riesgo, que invertir en este fondo.

Algunos problemas o limitaciones del ratio de Sharpe

El ratio de Sharpe penaliza los resultados extremos:

Aquí hay que pensar que en vez de riesgo lo que en realidad está midiendo es la volatilidad. Y volatilidad y riesgo no son siempre necesariamente sinónimos.

No distingue entre desviaciones positivas o negativas

Al calcular el riesgo como la desviación estándar de la rentabilidad no separa las desviaciones positivas de las negativas.

Por esto, este ratio penalizará, por ejemplo, a un sistema de trading que acierte pocas operaciones y gane mucho cada vez. Este puede ser el caso de los sistemas tendenciales, donde la desviación típica de los resultados es mayor que en otro tipo de sistemas. En consecuencia, el ratio es más bajo aunque la estrategia sea mejor que otra con resultados menos dispersos.

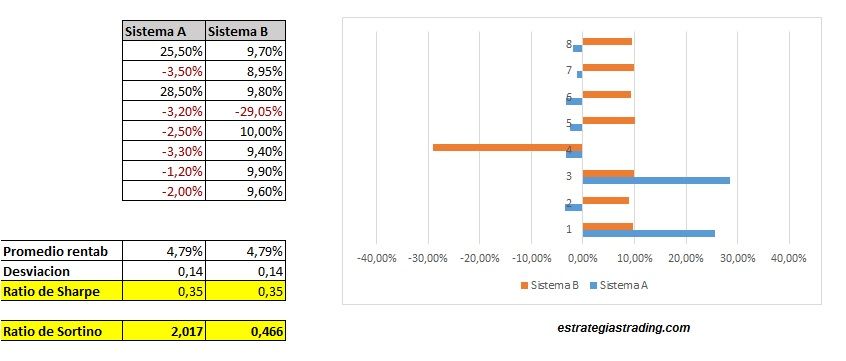

Ilustración simple:

Este ejemplo es del artículo El Ratio de Sortino – la buena y la mala volatilidad en tus inversiones. Aquí puedes ver dos sistemas que según su ratio de Sharpe son iguales. Es decir, su rentabilidad ajustada a su nivel de riesgo es la misma.

Pero mira la gráfica de la distribución de operaciones. ¿Piensas que los dos sistemas tienen el mismo nivel de riesgo?

Problemas con la autocorrelación

El ratio de sharpe no describe con precisión los rendimientos de una estrategia en la que las rentabilidades están autocorrelacionadas.

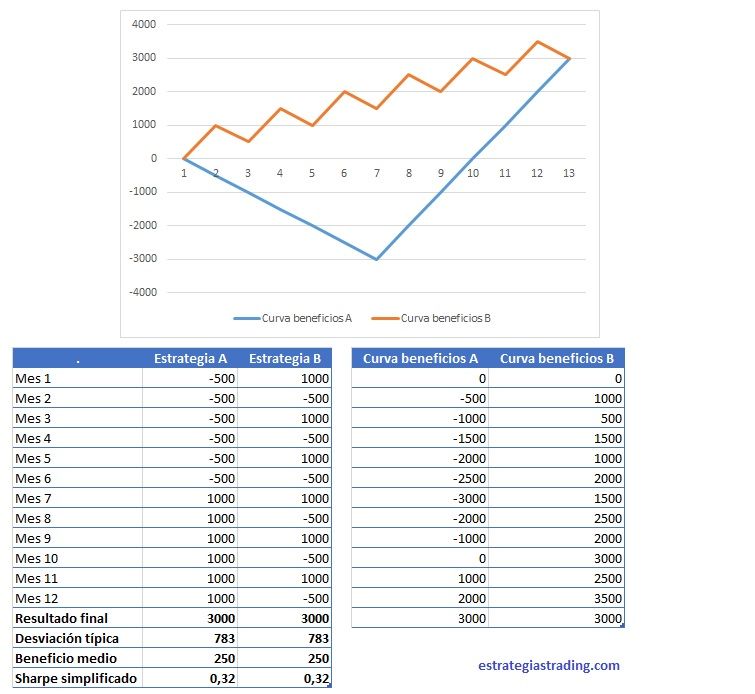

La mejor manera de ilustrar esto es reproducir este ejemplo desde Quantitative Trading Strategies, de Lars Kestner:

Imagina que tienes dos sistemas que durante un año han producido 6 meses ganancias de +1000 cada mes y 6 meses pérdidas de -500 cada mes.

La única diferencia entre los dos sistemas es la distribución de los resultados. Mientras un sistema ha alternado los meses positivos con los negativos ( gana +1000 un mes, pierde -500 al siguiente, vuelve a ganar +1000…) mostrado autocorrelación negativa, el otro ha encadenado 6 meses de pérdidas seguido por 6 meses de ganancias ( autocorrelación positiva).

Si analizamos el ratio de sharpe, ambos sistemas tendrían el mismo ratio. Pero si vemos la gráfica preferiremos el sistema B, con una curva de beneficios mucho más estable.

Elección del bechmark para el riesgo cero

Dado que estamos en un período de tipos de interés bajos y que aquí riesgo se mide con la desviación estándar: Mi impresión es que actualmente el ratio de Sharpe mide la rentabilidad sobre la dispersión de los resultados.

El ratio de Sharpe en estrategias market neutral

En las estrategias de tipo market neutral ( por ejemplo, en una estrategia de pares), al calcular el ratio de Sharpe no debería de tomarse en cuenta el tipo de interés de un activo libre de riesgo.

¿Por qué?

De acuerdo con Chan, en su libro Quantitative Trading, este tipo de estrategias se autofinancian debido a que el cash de las operaciones de tipo short financia las compras ( long).

Ratio de Sharpe simplificado

En muchas ocasiones para evaluar sistemas de trading se utiliza el ratio de Sharpe en una versión simplificada.

Ratio Sharpe simplificado= esperanza matemática / desviación estándar

Como ya vimos en el post sobre la esperanza matemática, esta medida también se puede tomar como el beneficio medio (beneficio neto / número total de operaciones). Entonces:

Ratio de Sharpe simplificado: Beneficio medio / Desviación estándar

Conclusión: Necesitamos tener en cuenta al ratio de Shape al evaluar un sistema, pero no podemos considerarlo en solitario. Hay que ver la foto completa.

Para juzgar qué tan buena es una inversión hay diferentes métricas. Esta es la una lista con algunos de los ratios que yo utilizo para valorar un sistema o inversión: Lista ratios útiles.

En mi opinión, si eres una «persona visual» lo mejor es examinar la curva de capital. Imprime el gráfico, siempre una imagen vale más que mil palabras o que mil ratios en este caso.

Si te ha gustado este artículo, puedes compartirlo en Twitter, Google+, Linkedin, etc.

También puedes suscribirte al blog y recibir las entradas y los extras por correo electrónico.

Saludos y buen trading!

Estoy de acuerdo en que se puede simplificar el ratio de Sharpe, quitando el activo libre de riesgo, pero la esperanza no es una medida de rendimiento porcentual, y si la pones como tal dependiendo de las unidades de esta, no podrás comparar diferentes ratios. En todo caso creo de puedes usar la esperanza para el cálculo del rendimiento del sistema en porcentaje, para que siga siendo un ratio correcto.